Girişim Yolculuğumuza Türkiye'nin En Çok İhtiyaç Duyduğu Zamanda Çıktık!

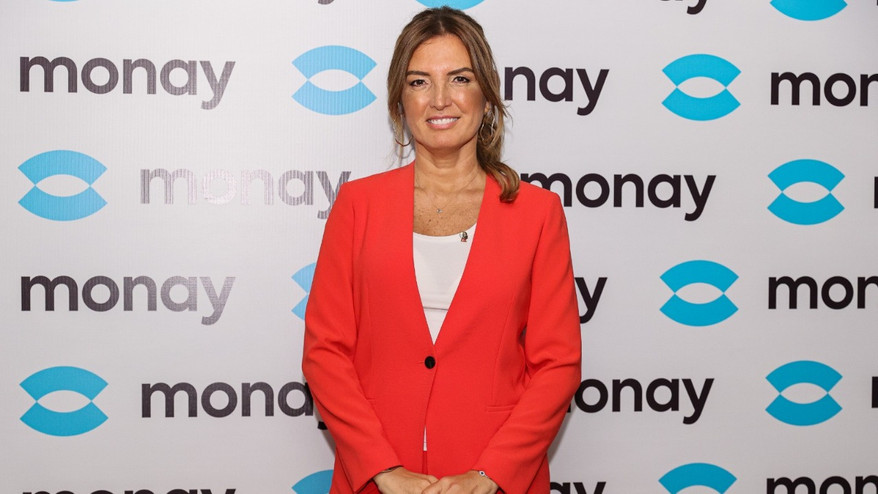

Tasarruf ve Finansal Okuryazarlık denince akla ilk gelen isimlerden Özlem Denizmen, kullanıcılarının finansal hedeflerine ulaşmalarına yardımcı olacak birçok farklı hizmet ve çözüm sunan yeni girişimi Monay’ı duyurdu. Dergimizin değerli yazarlarından Denizmen ile bir araya gelerek, birikimi ve parayı doğru yönetmeyi sağlayan Monay’ın finansal iyiliğe çıkan yolculuğu hakkındaki sorularımızı ilettik.

Monay’ın ortaya çıkış hikayesini sizden dinleyebilir miyiz?

2010 yılında, bu alandaki çalışmalara ilk başladığımda, o zamanki vizyonumla ölçeklenebilir bir fintech şirketi kurma arzusundaydım. Ancak kendime durmam ve 10 yıl beklemem gerektiğini söyledim. Bunun 2 nedeni vardı. İlk olarak dünyanın ABD’nin bu vizyonu yeni yeni anlamaya başlamasıydı. Ayrıca da önceliğim FODER, Para Durumu, TV Programları, Kitaplar gibi ülkeme fayda sağlayacak ve konu hakkında bilinçlendirecek sosyal girişimleri hayata geçirmekti. Kısaca, Monay, zaten uzun zamandır aklımda olan bir işti. MIT mezunu bir iş insanı olarak, teknoloji girişimciliği alanında ölçeklenebilir bir iş yapmayı her zaman istemişimdir. Kredi Kayıt Bürosu’nun (KKB) kurulmasından bir yıl sonra, insanların kredi durumlarını iyileştirmeyi hedefleyen bir şirket kurdum, sonra bu şirketi altı ay sonra kapattım; KKB’nin kredi ile ilgili tüm süreçleri kendi yönetmeye başlamasıyla, onlarla çok yakın çalışıp destek olmaya başladım.

O dönemde tanıştığım, asgari ücretle çalışan bir kadın ev sahibi olabilmişti. Bu durum, doğru bilgilendirme ve finansal planlamanın önemini gösteriyordu. İnsanlara ilham vermek ve onların yanında olarak, onlara finansal hedeflerine ulaşmalarında yardımcı olabileceğimi düşündüm. Nihayetinde 2018 yılında kendi girişimimi kurmaya karar verdim. Önümde iki seçenek vardı: birincisi kredi, ikincisi birikim ve yatırım. Bu konularda kapsamlı araştırmalar yaptım. Kredi tarafında büyük pazaryerleri mevcuttu, fakat birikim ve yatırım tarafında insanların yol gösterilmeye, bilgi ve beceri transferine, motivasyona ihtiyacı olduğunu fark ettim. Ve bankacılığın bu tarafına odaklanmaya karar verdim. Bu fikirden yola çıkarak, insanlara günlük hayatın gürültüsünde birikim yapmalarına yardımcı olacak bir çözüm geliştirmeye karar verdim. İlk denemelerimizde, insanlarla konuşmanın önemine inandım. İnsanlar sosyal varlıklar ve sürekli iletişim halindeler. WhatsApp, Telegram ve Snapchat gibi platformlarda birbirleriyle iletişim halindeler. Bu yüzden finansal bir asistan yaratarak, insanların finansal kararlarında onlara yardımcı olmak istedim. Bu asistan, yapay zeka destekli olacak ve kullanıcılara yardımcı olacak şekilde tasarlandı. Birkaç sene AR-GE yaparak yola koyulduk.

Zor bir alanda iş yapmaya karar verdiniz. Bu konudaki motivasyonunuzu biraz daha açar mısınız?

Forbes dergisinde yayınlanan bir makalede şu yaklaşım karşıma çıkmıştı: İnsanların birikim hesaplarına değil, birikim yapabilme yetisine ihtiyaçları var. Birikim hesapları zaten her yerde mevcuttu. Sorun, insanların birikim yapamıyor oluşuydu. O yıllarda finansal danışmanlık sürecinde dinlediğim insan hikayeleri bana ilham verdi. İnsanlara bilgi ve ilham verip, her gün yanlarında olabileceğimiz bir iş yaparsak, bu iş başarılı olur. Bunun yanında benim baştan beri inancım, insanlarla etkileşimde bulunan bir platform inşa etmekti. Öyle bir kişisel finansal asistan yaratmalıydık ki, insanları konuşarak yönlendirebilsin. İşte bu noktada botlar ve doğal dil işleme teknolojileri devreye giriyor. İşin teknoloji tarafında çok başarılı firmalarla çalıştık. Süreci en son Softech ile tamamladık. Ayrıca Stanford Üniversitesi’nden önemli bir destek aldık. Prof. Dr. Zuhal Baltaş ile halen çalışıyoruz. İTÜ’den Doç. Dr. Gülşen Eryiğit de bize danışmanlık yaptı. Dünyanın bu konudaki en iyileriyle çalıştık. Yapay Zeka bazlı bir finansal yolgösterici asistan yaratma yolculuğu başlamıştı. Şunu da belirtmek isterim çok kapasiteli ve dünyayı değiştirmek isteyen bir ürün ekibimiz var. Şimdiden 20 kişiyi geçtik bile!

Peki uygulamanızı hayata geçirmeden önce konuşan platform olabilme konusunda neler yaptınız?

İnsanlarla konuşma deneyimini manuel olarak WhatsApp’ta başlattık. Bu süreçte, veri toplayarak ve algoritmaları geliştirerek, kullanıcıların ihtiyaçlarına daha iyi yanıt verebilecek bir sistem oluşturduk. Dünya genelinde benzer kuruluşlarla iletişim kurarak, onlardan öğrendiklerimizi sisteme entegre ettik. Bu sayede, finansal hizmetlerimizi daha da geliştirdik. Bu alanda ciddi bir deneyim kazandık, ancak otomasyon konusunda WhatsApp bu iş için hazır değildi. Sonra Facebook Messenger ile deneyimimiz oldu, ancak buradaki engel platformun bize ait olmaması ve verinin kontrolünü elimizde tutamamamız ile ilgiliydi. Fakat gördük ki, süreç otomatize oldukça insanların ilgisi inanılmaz derecede artıyor. O dönemde, benzer işler yapan şirketlerin kurucularıyla görüşmeler yaptım. Bu görüşmelerde, kendi platformumuzu kurmanın bu işin en önemli ayağı olduğunu anladım. Bu nedenle, 2020’nin sonunda bir uygulama denemesi (Beta) yapmaya karar verdik. Uygulama sürecinde, hayata geçirmek istediğimiz şeyler istediğimiz hızda ilerlemiyordu. Ancak bu süre zarfında insanlar, harcama ve birikim konularında bize yazmaya devam ettiler. Böylece bu işi ölçeklendirmek için bir kart çıkarmaya karar verdik. Bu dönemde, dünyanın en büyük yatırım şirketlerinden biri olan Sequoia Capital gibi dünya lideri VC’ler ile yatırım görüşmeleri yapmaya başladık. Onların görüşlerini alarak bankacılık işlemleri sunmaya başladık ve kart hizmeti de geliştirdik. Bir banka ile ortaklık yaptık, ancak BaaS regülasyonlarının bizi yavaşlatacağını düşündüğümüz için erteledik ve 2023’ün başında yine bir fintech olan Param ile çalışmaya başladık. Ağustos 2023’te kartımızı piyasaya sürdük. Şu anda kullanıcılarımızın yüzde 20’sinden fazlası Monay Kart kullanıyor. İş modelimizde sıradaki adımlarda kullanıcıyı yatırıma yönlendirmek olacak. Böyelelikle bizimle başardıkları tasarrufu, değerli metaller, fonlar ve kesirli hisseler ve emlak gibi yatırım alanlarına yönlendirebilecekler.

Kullanıcı odaklı yaklaşımınız ve iş modeliniz hakkında bilgi alabilir miyim? Sunduğunuz faydayı biraz daha detaylandırır mısınız?

Kullanıcılarımıza konuşarak yanlarında duran ve tasarruf etmelerine yardımcı olan mekanizmalar sunmayı hedefliyoruz. Bunun yanı sıra, kullanıcılarımızın davranış değişiklikleri sonucunda biriktirdikleri paraları yönlendirebilecekleri bir platform sağlıyoruz. Kullanıcılarımızın kredi borçlarını da takip ederek, onlara finansal hizmetlerimizle daha iyi bir destek sunmayı amaçlıyoruz.

Biz, konuşan bir uygulamayız. Kullanıcılarımıza konuşarak yanlarında duran ve tasarruf etmelerine yardımcı olan mekanizmalar sunuyoruz. Kullanıcılarımızın davranış değişikliği metodlarıyla tasarruf etmelerini sağlıyoruz. Bunun yanı sıra, kullanıcılarımızın davranış değişiklikleri sonucunda biriktirdikleri paraları yönlendirebilecekleri bir platform sunuyoruz. Kullanıcılarımızın kredi borçlarını da takip ederek, onlara finansal hizmetlerimizle daha iyi bir destek sunmayı amaçlıyoruz. Tüm bu süreçlerde bir rehber gibi onların yanında yer alıyoruz. “Outsource Mind” adında bir trend var. Uyum sağladığımız bu trend özellikle sağlık ve finans sektörlerinde %36 büyüme kaydediyor. Finansal hizmetler alanında temel bir değişim yaratmayı amacıyla, kullanıcılarımıza her zaman şeffaf ve dürüst bir şekilde yaklaşıyoruz. Onların yanında olarak, onlara en iyi hizmeti sunmak bizim için önemli. Bu yüzden, finansal hizmetlerimizi sürekli olarak geliştiriyor ve kullanıcılarımızın ihtiyaçlarına en iyi şekilde yanıt vermeyi hedefliyoruz. Kullanıcılarımızın finansal hedeflerine ulaşmalarına yardımcı olacak birçok farklı hizmet ve çözüm sunuyoruz. Bunlar arasında, kullanıcılarımıza özel indirimler ve avantajlar sunan iş ortaklıklarımız da bulunuyor. Bu iş ortaklıkları sayesinde, kullanıcılarımız finansal hedeflerine daha hızlı ulaşabiliyorlar. Dünya her alanda gürültü ve bu bilgi kargaşası ve hızı o kadar fazla ki hepimizin asistanlara ihtiyacı var. Biz de bilinçli tüketim ve yatırım asistanıyız. Bunun temelinde ise hedefler belirliyoruz. Hedefler bizim için motivasyondur. Ayrıca tüm bu deneyimi kişiselleştirerek sunuyoruz; bunu finansal, demografik, psikografik ve uygulama içindeki davranışlar olmak üzere dört ayrı başlıkta gerçekleştiriyoruz. Finansal personalarımız da var. Tasarruf davranışına geçiş süreçlerini modelliyoruz. Ekibimiz içinde psikologlar, davranış bilimcileri, antropologlar ve kullanıcı deneyimi uzmanları bulunuyor. Yalnızlık, günümüzde artan bir trend olarak insanların hayatında önemli bir yer tutuyor. Hızla gelişen teknolojik ilerlemeler sebebiyle insanların yalnızlaşarak daha içine kapanık ve sessiz hale geldiğini gözlemliyoruz. Yalnızlık, aslında etkileşimsiz iletişim tarzına verilen bir tepkidir. Platformumuzda kullanıma sunduğumuz etkileşimli iletişim sayesinde hissedilebilecek yalnızlık duygusunu kırıyoruz. Kullanıcılarımız, bizi kendilerine inanılmaz yakın buluyor. Hamile olduğunu ilk kez bizimle paylaşan kullanıcımız bile var. İlk günden beri kullanıcımızın yanındayız. Örneğin, temelde ihtiyacı kredi ise kullanıcıyı krediye yönlendiriyoruz. Bu bağlamda asıl motivasyonumuz zenginliği demokratikleştirmektir.

Neden finansal iyiliğe yolculuk?

İkinci yüzyıla uyan yeni nesil bir işiz. Bu yüzden markamızı ikinci yüzyılın ilk gününde lanse ettik. Anlamlı bir günde yapmak istedik bunu. Çünkü insan anlamı kaybetti. Biz Monay ile ona hem anlamı vereceğiz hem birikim ile parayı doğru yönetebilmesine destek vereceğiz. Bunu yaparken de şeffaflıktan asla ödün vermeyeceğiz. O yüzden yaptığımız işe finansal iyiliğe yolculuk diyoruz.

Gelir modeliniz peki? Markaların Monay ekosistemine katılım süreci nasıl işliyor? Fintech’lerle iş birliği yapacak mısınız?

Gelir modellerimizin ilki üyelik sistemidir ve henüz bunu başlatmadık. 2024’ün başında üyelik modelini kullanıcılarımıza sunmayı planlıyoruz. İkincisi komisyon tabanlıdır. Ancak, örneğin değerli metaller alanında alım-satım önerileri sunmak yerine, elde tutma odaklı bir model kuruyoruz. Üçüncüsü, kurumlarla yapılan marka iş ortaklıklarıdır. Markalara, kullanıcılarımızla kurduğumuz ilişkiye katılmalarını teklif ediyoruz ve ‘İnsanlara değer veren bir marka olarak bize katılın ve siz de kullanıcıya bir fayda sunun’ diyoruz. ‘Gel, kullanıcıya beraber yol gösterelim ve onlara fayda sağlayalım.’ Bu faydalar çeşitli avantajlar, fırsatlar ya da nakit geri ödemeler şeklinde olabilir. Biz, hedef ortaklarımızla kullanıcıları hedeflerine ulaştırıyoruz. Ayrıca, bireyleri hedeflerine ulaştırmaya çalışan diğer fintech’lerle iş birliği yapmaya açığız. Ortak projeler yürütebiliriz, birlikte ürünler geliştirebiliriz. Örneğin, kesirli gayrimenkul alanında faaliyet gösteren fintech’lerle iş birliğine hazırız.

Bu yolculukta karşılaştığınız temel zorluklar neler oldu?

Bu süreçte karşılaştığımız zorluklardan biri, Türkiye’de açık bankacılığın henüz tam anlamıyla yerleşmemiş olmasıydı. Eğer bankalara bağlanabilsek, kullanıcılarımızın harcamalarını daha iyi anlayıp, onlara daha etkili finansal tavsiyeler sunabilirdik. Teknik zorluklar ve bankalarla entegrasyon konusunda yaşadığımız zorluklar, bu süreci daha karmaşık hale getirdi. Ayrıca, yeni nesil bir hizmet olduğumuz için, kendimizi doğru bir şekilde anlatmak da başka bir zorluktu. İnsanlara tamamen yeni bir kavramı tanıtmak ve onların bu yeni sisteme adapte olmalarını sağlamak, zaman ve sabır gerektiriyordu. Açık bankacılık yaygınlaştığında, insanlar tüm harcamalarını hedefleri doğrultusunda tek bir kullanıcı deneyimi (UX) içinde birleştirebilecekler. Yapılan her harcamaya, gelire veya giderlere dahi duygu durumlarını yansıtabilecekler. Bu sayede istek ve ihtiyaç ayrımı yapabilecekler. Her şeyin bu kadar dağınık ve çekici olduğu bir ortamda, tek bir UX içinde tüm detayları bulabilecekler. Açık bankacılık, bizi otomatize ederek fintech yolunda bizim için önemli bir adım olacak. Karşılaştığımız ikinci zorluk, kendimizi ifade etme güçlüğü oldu. Yeni nesil bir hizmet olduğumuz için, kendimizi doğru bir şekilde anlatmak da başka bir zorluktu. İnsanlara tamamen yeni bir kavramı tanıtmak ve onların bu yeni sisteme adapte olmalarını sağlamak, zaman ve sabır gerektiriyordu.

Monay’ı geliştirken neleri önceliklendirdiniz? Monay kullanıcıları kimlerden oluşuyor? Hedef kitleniz konusunda da bilgi alabilir miyim?

Kullanıcı deneyimi bizim için büyük önem taşıyor. Kullanıcılarımızdan aldığımız geri dönüşler, hizmetlerimizi nasıl geliştireceğimiz konusunda bize yol gösteriyor. Aldığımız geri dönüşler sayesinde, kullanıcılarımızın gerçekten mutlu olduklarını ve hizmetlerimizden memnun kaldıklarını görmek, bizim için büyük bir motivasyon kaynağı. Önceliğimiz öğretmenler, noterler, belediye çalışanları ve plaza çalışanları gibi geniş bir kullanıcı kitlesine sahiptik ve hedefimiz, hayatlarını zenginleştirmek isteyen herkese ulaşmaktı.

Kullanıcılarımız arasında farklı demografik gruplar ve psikolojik profiller bulunuyor. Biz, her bir kullanıcımıza özel olarak tasarlanmış finansal tavsiyeler sunmak için, onların psikolojik profillerini ve davranışlarını analiz ediyoruz. Bu analizler sayesinde, her kullanıcıya en uygun finansal stratejiyi belirleyebiliyoruz. Ayrıca, kullanıcılarımıza sunulan finansal hizmetlerin yanı sıra, onlara finansal farkındalık ve bilinçlenme de sağlıyoruz. Finansal okuryazarlık, kullanıcılarımızın finansal kararlarını daha bilinçli bir şekilde alabilmeleri için kritik bir öneme sahip. Bu amaçla, finansal eğitim içerikleri ve araçları sunarak, kullanıcılarımızın finansal bilgi seviyelerini artırmayı hedefliyoruz. Kullanıcı sayımız 80 bini geçti, 100,000 e adım adım yaklaşıyoruz. Hedef kitlemiz, birikim yapmak, çaba sarf etmek ve zenginleşmek isteyen herkesi kapsıyor. En yoğun olarak Y kuşağından kullanıcılarımız var. Şu anda dünyada en büyük servet transferi Y kuşağına ve kadınlara doğru gerçekleşmekte. Demografik olarak, kadın kullanıcılarımızın oranı erkek kullanıcılarımıza göre biraz daha yüksek; yaklaşık yüzde 55 civarında. Veri okuyoruz sürekli, bu alanda da hem şirket hem finansal ortağımız FutureBright Kurucu Ortağı Akan Abdulla ile toplumu anlama çalışmaları yapıyoruz.

Geleneksel bankacılık uygulamalarından en büyük farkınız nedir?

Bu farklar kullanıcılarınızın finansal iyiliklerini nasıl destekliyor? Birincisi, konuşan bir platform olmamız. İkincisi, psikoloji ve davranış bilimi temelli yaklaşımımız. Üçüncüsü, kullanıcılarımızı ürün satışının önüne koymamız. Bizden bir şey aldıklarında, bunun kendi faydalarına olduğundan her zaman emin olabilirler. Biz onlara bir şey satmak yerine fayda sağlamayı amaçlıyoruz. Onların finansal konularda doğru kararlar almalarına yardımcı olacak bir sadakat sistemiyiz. Biz, “Bu kırmızı ayakkabıyı al” demek yerine, önce “Bugün nasılsın?” diye sorarak kullanıcılarımızla iletişime geçiyoruz.

1 milyon kullanıcıya ulaşma hedefinizde nasıl bir strateji izleyeceksiniz?

Burada üç temel işleyiş prensibi benimsiyoruz. Birincisi, memnun kullanıcılarımızın arkadaşlarını getirmesi üzerine kurulu bir model. Bu modele yeni başladık ve şimdiden oldukça başarılı ilerliyor. İkincisi, marka ortaklığı yaptığımız şirketlerin kullanıcılarına ulaşmak. Üçüncüsü, çalışanların finansal refahı. Dünya çapında birçok büyük şirket finansal refah için bütçeler ayırmakta. Biz de çalışanların bu paketin bir parçası olmalarını sağlamak istiyoruz. Bahsettiğim modelde, üyelik ücretimizin bir kısmını şirketin karşılayacağı bir yapıdan söz ediyorum. Bu modeli deneme aşamasında da test ettik.

Sunduğunuz önerilerin kullanıcılarının finansal tercihlerini nasıl etkiliyor? Sizi dinliyorlar mı?

Dinleyen kazanıyor ve daha şimdiden 5000’den fazla “Başardım hikayesi” oluştu bile. Lakin elbette herkes dinlemiyor. Bir hedefe ulaşmak için sizin de yapmanız gereken şeyler var. Sadece birinin sizi harekete geçirmesi yeterli olmuyor. İstekli olanlar çok başarılı oluyor, isteksiz olanlar ise pes edebiliyor. Ancak biz onları da yeniden motive etmek için çaba gösteriyoruz. Monay ailesinin ilk beta zamanlarımızdan 2019’dan bu yana aramızda olan kullanıcıları bile var.

Davranışsal finansın Monay’ın algoritmasındaki rolü nedir?

Bizim, motivasyonu ve beceriyi artırarak kullanıcıya dürtü sağlayan bir modelimiz var. Bu, kullanıcılarımızla yaptığımız tüm konuşmaların ve cümlelerin temelinde yer alıyor. Daha sonra bu cümleleri alıp psikologlarla birlikte değerlendiriyoruz. Bu sayede sürekli olarak öğrenme fırsatı buluyoruz. Belli insan tiplerine belli kalıplar uygun düşüyor. Bu kalıpları kullanarak kullanıcılarımıza uygulamalar sunuyoruz. Kişisel finans işini yapan birçok şirket var, ancak bu işi davranış bilimi temelli olarak yapan çok az, hatta dünyada yok denecek kadar azdır.

Algoritmalarınız kullanıcıların finansal kararlarından nasıl bir rol üstleniyor?

Kullanıcılarımız öncelikle şaşırtıcı bir farkındalık yaşamaya başlıyorlar. “Bu harcamaları ben mi yapıyorum?” diye sorguluyorlar. Ardından, harcadıkları paranın alternatif kullanımlarıyla karşılaşıyorlar. Örneğin, “Buna değer mi?” gibi konseptlerle yapmayı planladıkları harcamaları sorgulamaya başlıyorlar. Biz, dünyanın dayattığı tüketim çılgınlığında, insanlara kendi isteklerini ve alışkanlıklarını yeniden değerlendirme fırsatı sunuyoruz.

Kısa ve orta vadeli planlarınızda neler var?

Finansal hizmetler sektöründe, kullanıcıların yanında olarak ve onlara şeffaf bir şekilde hizmet vererek fark yaratmayı hedefliyoruz. Kullanıcılarımızın finansal hedeflerine ulaşmalarına yardımcı olacak çözümler sunarak ve onların hayat kalitelerini artırmak için çalışarak, finansal hizmetler alanında yeni bir yaklaşım sunuyoruz. Bizim için önemli olan, kullanıcılarımızın finansal refah yolculuklarında onlara rehberlik etmek ve onların yanında olmak. Bu amaçla, sürekli olarak hizmetlerimizi geliştiriyor ve kullanıcılarımıza en iyi finansal deneyimi sunmayı hedefliyoruz. Sürekli yenilik ve gelişim arayışındayız. Bu bağlamda, teknolojinin getirdiği yenilikleri ve trendleri yakından takip ediyoruz. Özellikle, dijitalleşme ve mobil teknolojilerin yaygınlaşması, finansal hizmetler sektöründe yeni fırsatlar yaratıyor. Mobil uygulamalar ve online platformlar aracılığıyla kullanıcılarımıza daha erişilebilir ve etkileşimli hizmetler sunmaya odaklıyız. Kullanıcı deneyimini geliştirmek için, uygulamamızda ve diğer dijital platformlarımızda sürekli iyileştirmeler yapmaktayız. Kullanıcıların geri bildirimlerini dikkate alarak, onlara daha sezgisel ve kullanıcı dostu bir deneyim sunmayı amaçlıyoruz. Bu süreçte, kullanıcılarımızın ihtiyaç ve tercihlerine uygun olarak hizmetlerimizi şekillendiriyoruz. Ayrıca yatırımlara bağlanmak, banka hesabına erişim, üyelik modelimizi herkese açmak ve Kredi Kayıt Bürosu’na (KKB) bağlanmak gibi planlarımız da var. 2024 sonuna kadar 1 milyon kullanıcıya ulaşmayı hedefliyoruz. Biz, çok büyük bir veri havuzunu yönetiyoruz ve bu veriler üzerinden aslında Türkiye’nin finansal sağlığını gözlemliyoruz. Toplumun ortalama harcama ve birikim alışkanlıklarını analiz edebiliyoruz. Toplumda finansal konularda ciddi bir bilgi eksikliği olduğunu görüyoruz. Biz bu karışıklıkta kullanıcılarımıza yol göstermeye çalışıyoruz. Yolculuğumuz henüz başlıyor ve bu yola Türkiye’nin en çok ihtiyaç duyduğu bir zamanda çıkıyoruz.